صور | منذ ستينيات القرن الماضي.. رحلة شهادات استثمار البنك الأهلي المصري

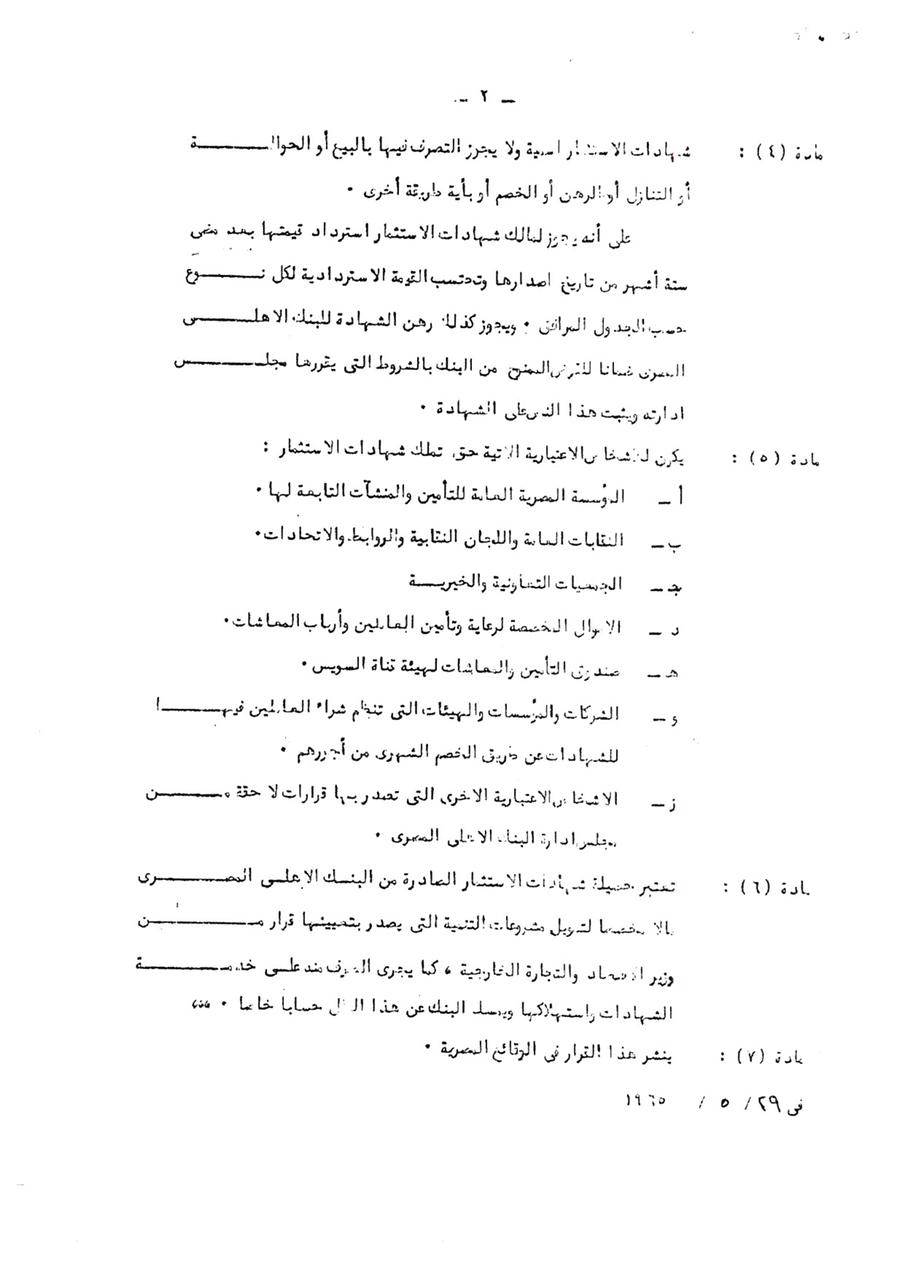

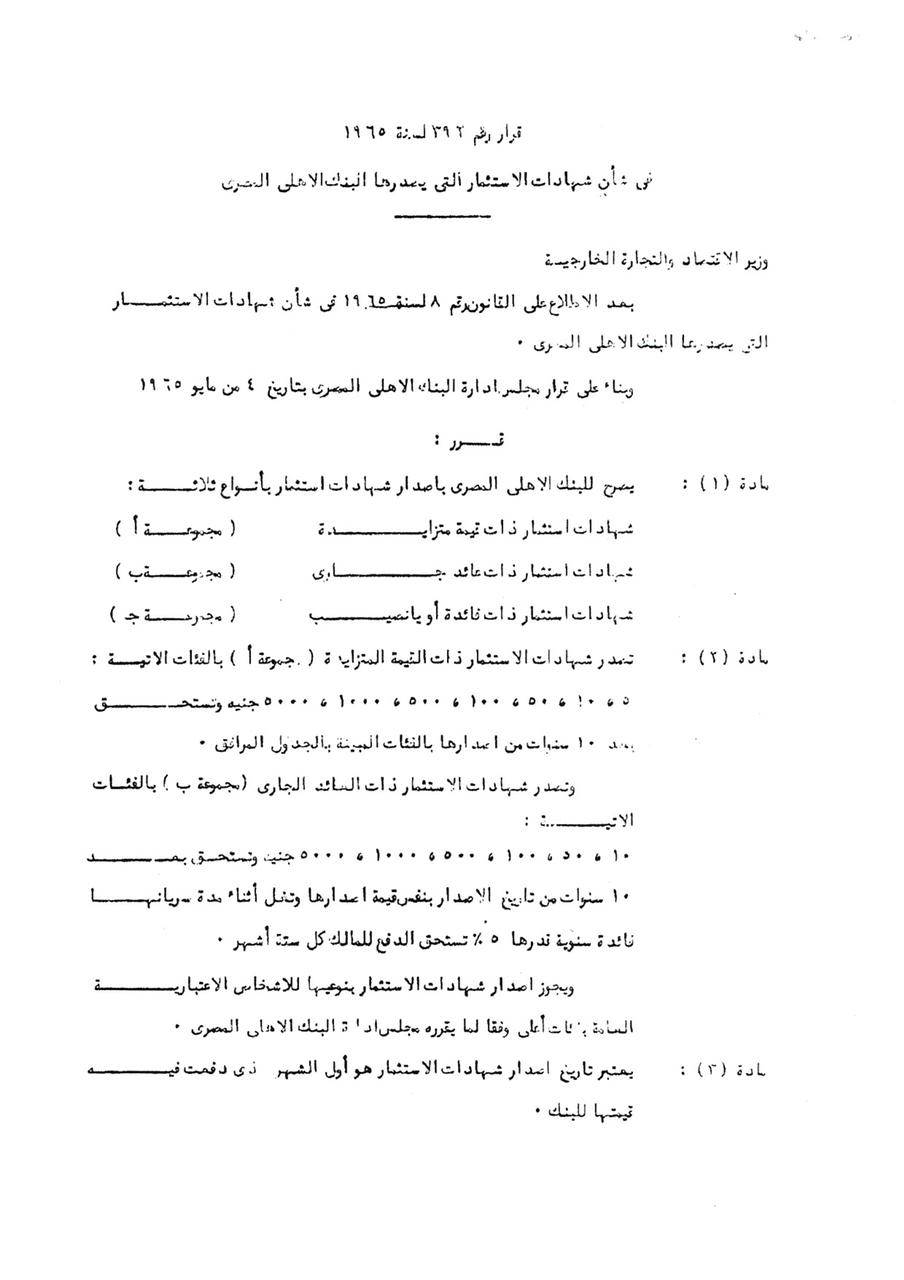

شهد العقد السابع من القرن الماضي العديد من التحولات في القطاع المصرفي المصري، ففي 20 ديسمبر 1960، صدر قرار رئيس الجمهورية رقم 2337 لسنة 1960 والذي وضع النظام الأساسي للبنك الأهلي المصري باعتباره مؤسسة عامة ذات شخصية اعتبارية مستقلة تقوم بجميع الأعمال المصرفية، وقد انفرد البنك الأهلي المصري بتقديم العديد من الخدمات المصرفية الجديدة، ففي عام 1964، بدأ البنك الأهلي المصري في دراسة أنظمة شهادات الادخار والاستثمار، وفي يناير 1965 تم استحداث نظام شهادات الاستثمار لأول مرة في مصر، وبموجب قانون رقم (8) لسنة 1965 الصادر عن رئيس الجمهورية في 31 مارس 1965 ، عهد للبنك بإصدارها– نيابة عن وزارة المالية - للمساهمة في دعم الوعي الادخاري لدى المصريين، وتمويل خطة التنمية بشروط تحددها وزارة الاقتصاد والتجارة الخارجية بناءا على عرض مجلس إدارة البنك الأهلي المصري في حينها.

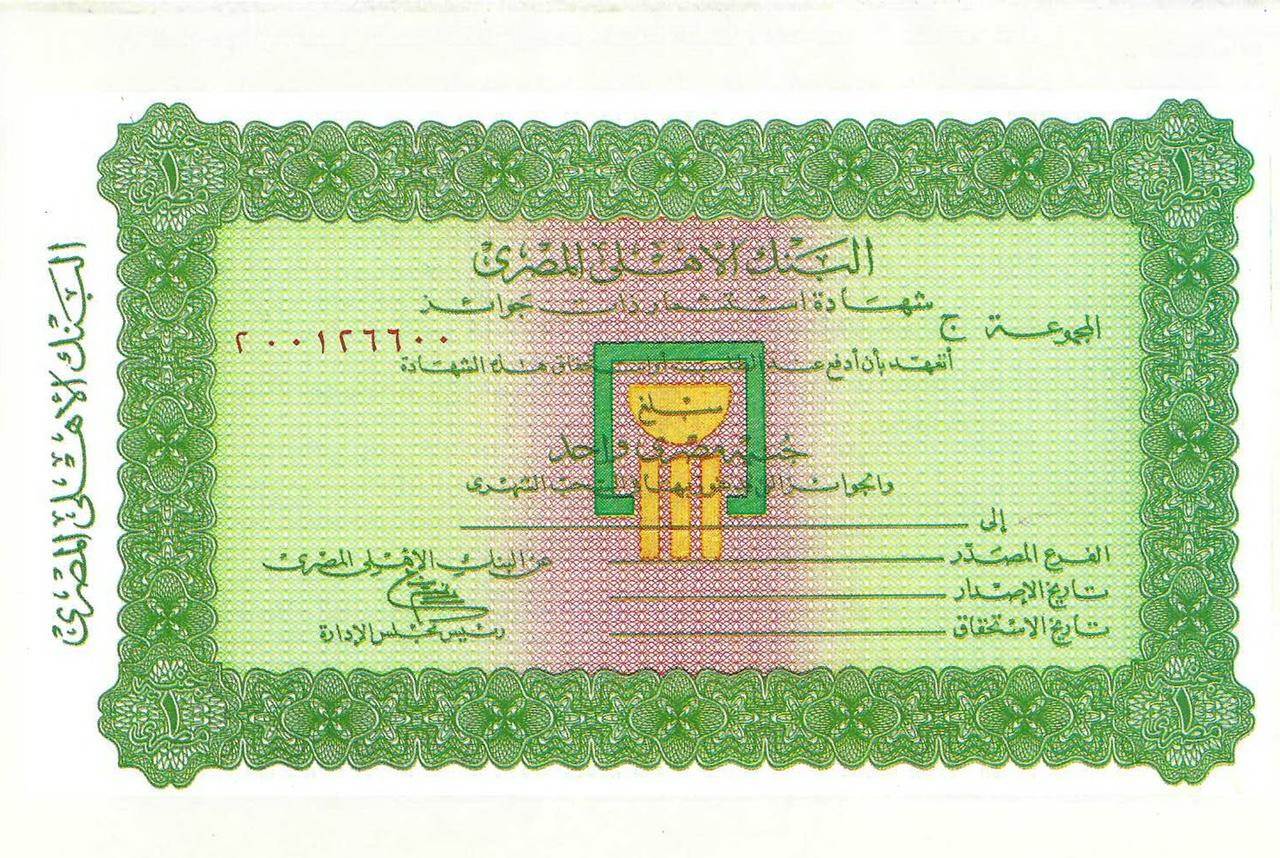

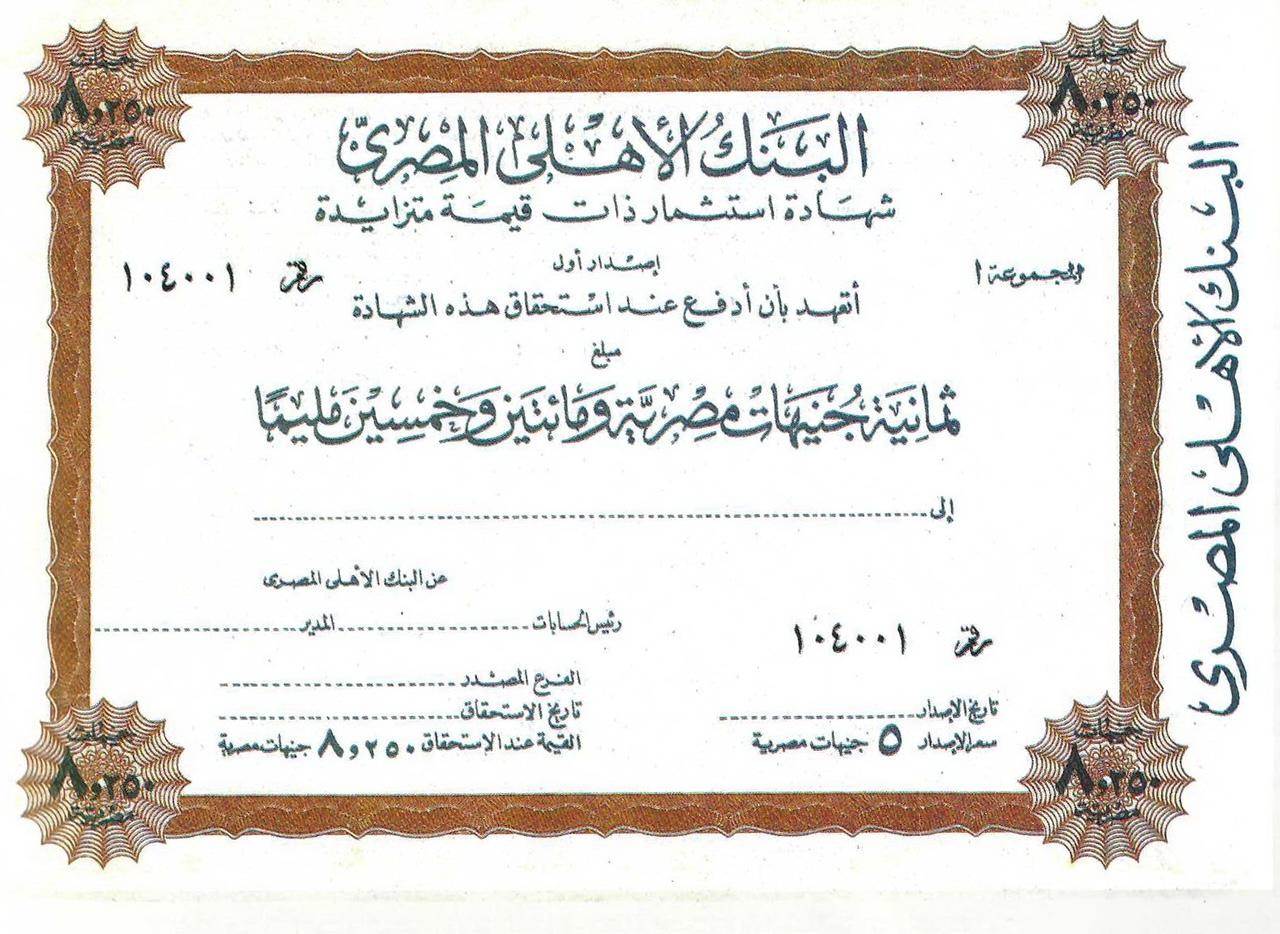

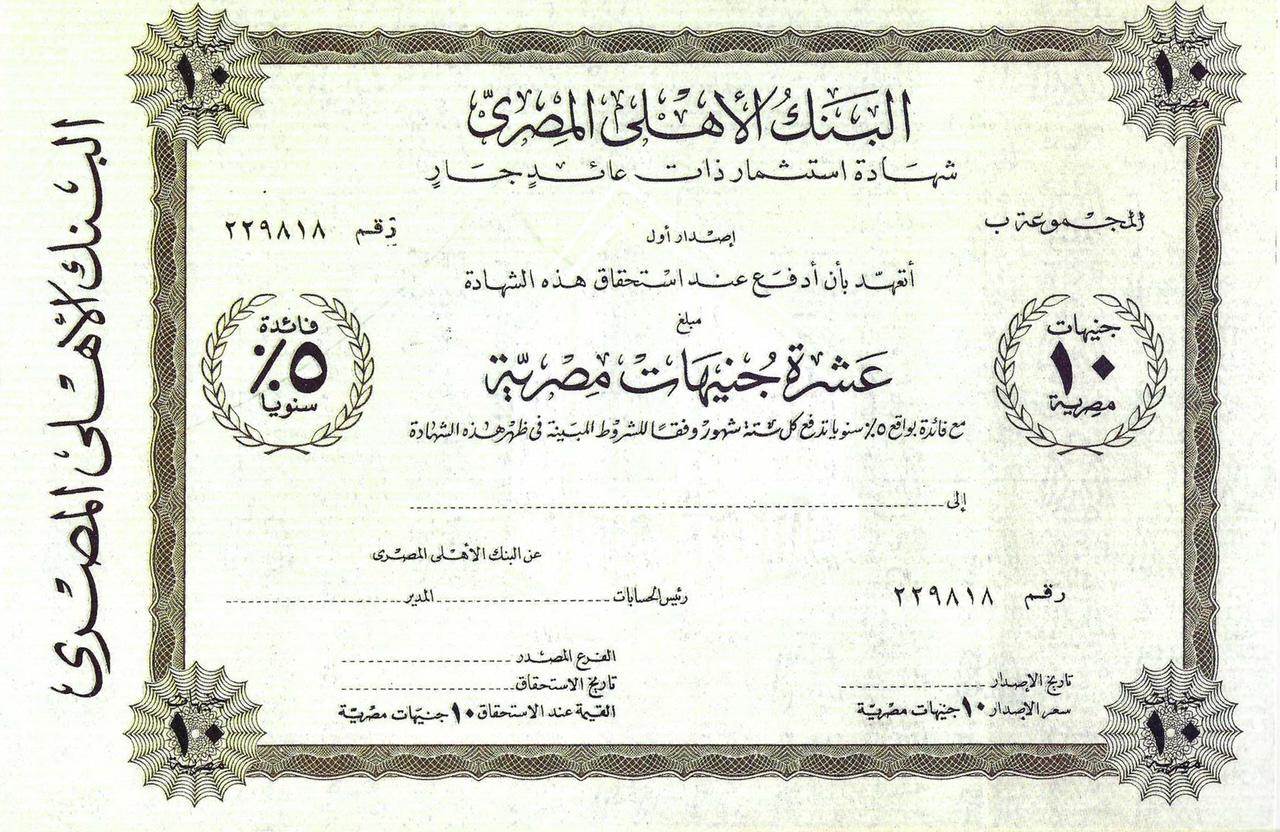

واستمر البنك منذ ذلك التاريخ في اصدار شهادات الاستثمار نيابة عن وزارة المالية، والتي بدأها البنك عام 1965بنوعين، الأول هو شهادات المجموعة (أ) ذات القيمة المتزايدة التي تتزايد قيمتها كل ستة أشهر لتصل بعد انتهاء مدتها الى قيمة تراكمية يستردها العميل حسب النسبة التراكمية المعلنة في توقيت الشراء، والنوع الثاني هو شهادات المجموعة(ب) وهي الشهادات ذات العائد الجاري والتي تسترد بكامل قيمتها الاسمية عند تاريخ الاستحقاق، مع تمتعها بعائد دوري حسب سعر العائد المعلن أيضا وقت الشراء.

وقد حقق هذا الوعاء الادخاري الجديد – في ذلك الوقت –نجاحا ملحوظا حيث أقبل الجمهور على شرائه بشكل كبير نظرا للمزايا العديدة التي يتضمنها ومنها ارتفاع نسبة العائد والذي كان يعد هو الأعلى في السوق المصرفية في تلك الفترة.

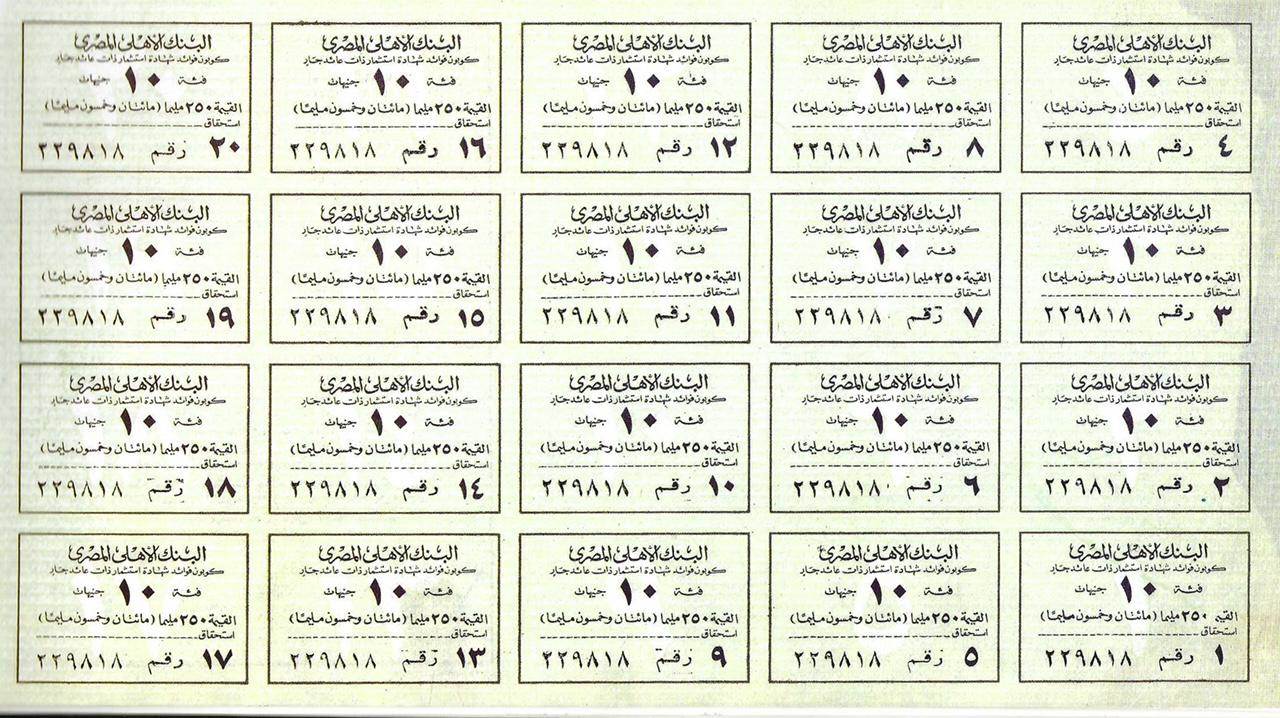

وكنتيجة للإقبال الكبير من الجمهور على شهادات الاستثمار بمجموعتيها (أ) و(ب)، صدر قرار وزير الاقتصاد والتجارة الخارجية في 10 مايو 1967 بإصدار شهادات الاستثمار المجموعة (ج) ذات الجوائز، حيث كان الغرض الرئيسي من إصدارها هو التيسير على صغار المدخرين حيث كانت فئاتها تبدأ -في حينه- من جنيه واحد فقط ويمكن استرداد كامل قيمتها في أي وقت بعد شرائها، ويتاح لحاملها الدخول في سحوباتها الدورية المختلفة ويمكنه الفوز بجوائز مالية متنوعة.

وكان رصيد صافي مبيعات الشهادات بأنواعها (أ، ب، ج) الذي تم تسجيله في ديسمبر 1972 خير دليل على مدى اقبال الشعب المصري على هذا الوعاء الادخاري الحيوي في ذلك التوقيت، حيث وصل صافي المبيعات الى حوالي 155 مليون جنيه وهو ما يعد طفرة في تلك الفترة تعكس نجاح الوعاء الادخاري في تحقيق أهدافه، في حين بلغ صافي المبيعات أكثر من435 مليار جنيه بنهاية ديسمبر 2020 .

وفي 26 يونيو1980 صدر القانون رقم 119 لسنة 1980 بشأن انشاء بنك الاستثمار القومي، وأصبح البنك الأهلي المصري يصدر شهادات الاستثمار نيابة عن بنك الاستثمار القومي وهو الدور الذي اضطلع به البنك الأهلي المصري حتى الان.

وقد شهدت السنوات الاخيرة - مع نجاح برنامج الاصلاح الاقتصادي - التنوع في ادوات الدين الحكومي من اذون خزانة وسندات حكومية وطروحات دولية مع اقبال من جانب المستثمرين المحليين والدوليين على الاستثمار في هذه الادوات.

كما شهد الاصلاح المصرفي منذ بدايته عام ٢٠٠٤ وحتى الان - والذي تضمن مؤخرا صدور القانون رقم 194 لسنة 2020، الخاص بالبنك المركزي والجهاز المصرفي - تطورات عديدة واكبت المتغيرات العالمية وتم استحداث منتجات مصرفية وآليات عمل واجراءات رقابية زادت من ثقة المودعين والمؤسسات المالية الدولية في ظل انتظام منظومة العمل المصرفي واقبال المودعين على الجنيه المصري كمخزن قيمة بالأوعية الادخارية المتعددة ليبلغ مجموع الودائع بالجهاز المصرفي الان ما يقارب خمسة تريليون جنيه مصري.

والتزاما بالدور الرائد للبنك الأهلي المصري في توفير أوعية ادخارية تناسب احتياجات كافة فئات المجتمع وخاصة صغار المدخرين، يستمر البنك الأهلي المصري الآن في إصدار شهادات الاستثمار بأنواعها الثلاثة أ، ب، ج وذلك كوعاء ادخاري ضمن باقة الأوعية الادخارية التي يصدرها البنك للأفراد تدعيما للشمول المالي حيث تبلغ مدة شهادات (أ) ذات العائد التراكمي عشر سنوات بواقع ٩،٥٪ سنويا، بينما تتنوع مدة شهادات (ب) ذات العائد الدوري الممنوح بين سنة بعائد سنوي ٦٪، سنتين بعائد سنوي ٦،٥٪، ثلاث سنوات بعائد سنوي ٩٪، علما بان الاوعية الادخارية للأفراد التي تقل مدتها عن ثلاث سنوات تخضع لنسبة احتياطي قانوني بواقع ١٤٪ وفقا وتعليمات البنك المركزي المصري مما يترتب عليه فرق في العائد ما بين الفترات المختلفة لشهادات الاستثمار (ب) الجديدة، فيما تبلغ مدة شهادات(ج) ذات الجوائز عشرون سنة، ويعفى العملاء الذين تقتصر مدخراتهم على هذه الأوعية من كافة مصاريف فتح الحساب وكذا المصاريف السنوية، ويلتزمون فقط بسداد قيمة الحد الأدنى للادخار البالغ 500 جم لكل نوع من تلك الشهادات .

هذا ويستمر البنك الأهلي المصري في تجديد الشهادات بأنواعها الثلاث أ، ب، ج تلقائيا للأفراد الطبيعيين على ذات الفئات الخاصة بها كأحد الأوعية الادخارية الخاصة بالبنك وبأسعار العائد المطبقة في حينه، وذلك ما لم يتم استردادها أو صدور أية تعليمات جديدة بخلاف ذلك.