الملاذ الآمن.. كيف نجح البنك المركزي المصري في إنقاذ الاقتصاد الوطني خلال أزمة كورونا.. وتحقيق المعدلات الإيجابية

البنك المركزي المصري ، تسببت أزمة فيروس كورونا COVID-19 في صدمات اقتصادية كلية غير مسبوقة للاقتصاد العالمي ، مما دفعه إلى ركود غير مؤكد من حيث الحجم والمدة كما تعرضت الأنظمة المالية في جميع أنحاء العالم لضغوط لدعم تدفق الائتمان وسط تراجع النمو مع إدارة المخاطر التشغيلية المتزايدة.

وتدخلت البنوك المركزية في جميع أنحاء العالم للحفاظ على استقرار أنظمتها المالية من خلال تسهيل السياسة النقدية بشكل كبير وضخ المزيد من السيولة في أنظمتها كما وسعت السلطات النقدية برامج شراء الأصول وقدمت عمليات الإنقاذ المستهدفة للقطاع وبرامج الدعم وخففت ضوابط رأس المال لتحفيز نشاط القروض.

وكانت مصر من بين أكثر 10 بلدان ناشئة جاذبية في العالم بسبب الأسس القوية والعوائد المربحة والتقدم الاقتصادي الكبير الذي تحقق منذ قرار المصرفي البارز طارق عمر محافظ البنك المركزي المصري بتعويم الجنيه في نوفمبر 2016.

ونجحت مصر في جذب استثمارات أجنبية كبيرة في الديون المحلية والتي أصبحت تعتمد عليها لدعم السيولة بالعملات الأجنبية وحشد قيمة العملة المحلية وتعزيز الاحتياطيات الأجنبية وتحسين حسابات رأس المال والحسابات المالية.

البنك المركزي المصري

ولعل قرارات البنك المركزي المصري على مدار الفترة القليلة الماضية جعلت العملة المحلية جذابة وعائدات السوق من مصر أحد الأسواق المفضلة للمستثمرين الأجانب لوضع مدخراتهم فيها وخلال عام 2019 بلغ صافي تدفقات المحفظة الداخلة 10.4 مليار دولار أمريكي مقابل صافي تدفق خارجي بقيمة 61 مليون دولار أمريكي ما يمثل 23٪ من الاحتياطيات الأجنبية و 80٪ من فائض رأس المال والحساب المالي واعتبارًا من فبراير 2020 ، وصلت حيازات الأجانب من أذون الخزانة إلى 20 مليار دولار أمريكي ، من أقل من 60 مليون دولار أمريكي في عام 2016.

◄ تعرض مصر للأزمة

وخلال الأشهر الخمسة الأولى من عام 2020 خرجت من السوق المصرية 17 مليار دولار من استثمارات المحفظة مما وضع البلاد بين الأسواق الناشئة التي تواجه أعلى نقاط الضعف المالية فكان التدخل الجريء من البنك المركزي المصري وإتخاذ إجراءات توسعية صارمة لمساعدة النظام المالي على امتصاص صدمات أزمة فيروس كورونا COVID-19 ، التي ضربت مصر في وقت كان فيه نمو الناتج المحلي الإجمالي يقترب من 6٪ وآفاق النمو.

أسعار الفائدة في البنك المركزي المصري

وخفض البنك المركزي أسعار الفائدة بمقدار 300 نقطة أساس في اجتماع طارئ في منتصف مارس 2020 ليصل سعر الفائدة على الإيداع والإقراض لليلة واحدة إلى 9.25٪ و 10.25٪ على التوالي.

وكانت معدلات الفائدة المرتفعة من بين استراتيجيات البنك المركزي لجذب السيولة الأجنبية ولكن تم تطبيق التخفيضات لتشجيع نمو القطاع الصناعي والنفقات الرأسمالية وإقراض التجزئة وكذلك المساعدة في تقليص عجز الميزانية وتحفيز الاستثمارات الأجنبية في البورصة.

◄ استجابة البنك المركزي المصري النقدية لأزمة COVID-19

تجاوز إجمالي المبالغ المقدمة من خلال مبادرات البنك المركزي حتى الآن 700 مليار جنيه ، منها 360 مليار جنيه لدعم قطاع المشروعات الصغيرة والمتوسطة ، و 100 مليار جنيه لدعم القطاعات الصناعية والزراعية ، و 100 مليار جنيه لدعم القطاع العقاري ، و 50 مليار جنيه للعقارات والمطورين العقاريين ، و 50 مليار جنيه للإسكان العقاري لذوي الدخل المحدود ، بالإضافة إلى عدد من المبادرات لدعم قطاع السياحة ، ورفع ديون المصانع المتعثرة ، وتأجيل أقساط سداد القروض.

• إدارة السيولة

- تخفيف حدود بطاقات الائتمان ورسوم وعمولات أجهزة الصراف الآلي ونقاط البيع في محاولة لتحسين الوصول إلى رأس المال العامل والائتمان الاستهلاكي.

- زيادة الحد اليومي للمدفوعات الإلكترونية إلى 20 ألف جنيه للأفراد و40 ألف جنيه للشركات

- تعديل حدود السحب من أجهزة الصراف الآلي لتقليل حركة المرور على الأجهزة وتقليل سيولة M2 وإدارة التضخم والتحكم في التدفقات المصرفية الخارجة.

- يمكن للأفراد سحب 20000 جنيه مصري من أجهزة الصراف الآلي و 50000 جنيه مصري للمعاملات داخل الفروع.

• تخفيف ضوابط رأس المال

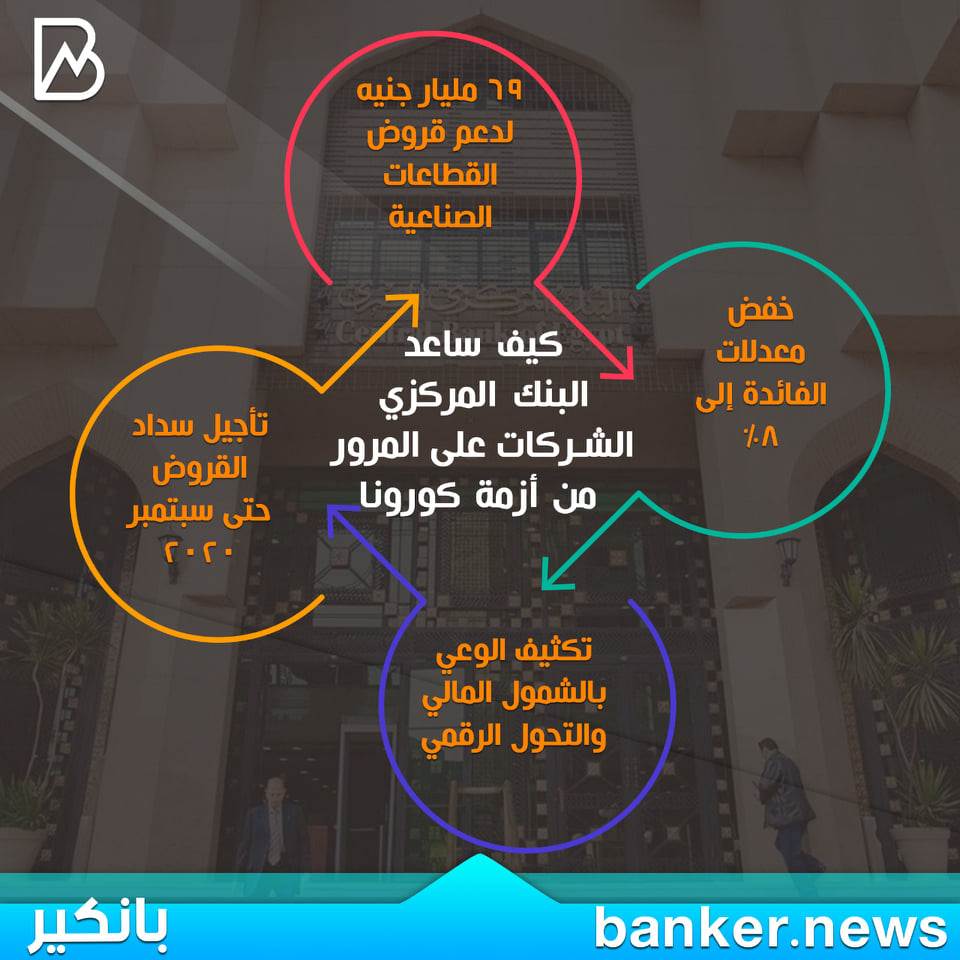

- تأجيل جميع مدفوعات القروض المصرفية للشركات وعملاء التجزئة لمدة ستة أشهر (حتى سبتمبر 2020) بما في ذلك الشركات الصغيرة والمتوسطة والشركات والمقترضين الأفراد.

- إطلاق مبادرة تخفيف أعباء الديون للمقترضين الأفراد حيث سيتم التنازل عن الفوائد الهامشية على الديون التي تقل عن مليون جنيه مصري للمقترضين المعرضين لخطر التخلف عن السداد وسيتعين على العملاء المؤهلين دفع 50٪ من الدين الأصلي مقدمًا وترتيب خطة سداد مع البنك الدائن وسيتم بعد ذلك حذفهم من القائمة السوداء للبنك المركزي المصري و i-Score ورفع القيود المفروضة على أصولهم.

وسمحت هيئة الرقابة المالية لشركات التمويل العقاري والتخصيم والتأجير بمنح العملاء فترة ستة أشهر لسداد الديون.

• توسيع نشاط الإقراض

- تقديم 50 مليار جنيه لتمويل إسكان متوسطي الدخل للصرف من خلال البنوك المحلية.

- خفض معدلات الخصم لمبادرات تمويل البنك المركزي المصري - الصناعية والبناء والرهن العقاري وبرامج تمويل السياحة - إلى 8٪ ، بما يتماشى مع خفض سعر الفائدة القياسي للجنة السياسة النقدية.

- تقديم قروض ميسرة لمدة عامين لشركات السياحة لدفع الأجور والالتزامات للموردين والصيانة كجزء من مبادرة السياحة بقيمة 50 مليار جنيه التي تم إطلاقها في عام 2019 ويمكن للفنادق ومنظمي الرحلات السياحية والمطاعم وشركات النقل السياحي الحصول على قروض بمدة سنتين وفترة سماح لمدة ستة أشهر بسعر فائدة 5٪.

- إطلاق برنامج الإعفاء من الديون للمزارعين ومربي الماشية ، مع تأجيل سداد القروض حتى سبتمبر 2020.

- دعم قطاع الطيران بالقروض الميسرة وعمليات الإنقاذ وبرامج الفائدة الصفرية والإغاثة الأخرى.

• الحفاظ على سيولة العملات الأجنبية

- خفض الفائدة المصرفية على الودائع بالدولار الأمريكي إلى 1٪ أعلى من سعر الفائدة بين البنوك في لندن (ليبور) ، من 1.5٪.

- توجيه البنوك لخفض العوائد على شهادات الادخار المدعومة بالدولار الأمريكي لتشجيع المستثمرين على حجز المدخرات بأدوات مدعومة بالجنيه المصري.

- تقديم شهادات مقومة لمدة عام بالجنيه المصري بعائد 15٪ عن طريق بنوك القطاع العام. وحتى نهاية يونيو ، سحبت الشهادات أكثر من 203 مليار جنيه مصري (12.7 مليار دولار أمريكي).

• إجراءات أخرى

- شراء ما قيمته 20 مليار جنيه مصري من الأسهم - حوالي 5٪ من القيمة السوقية للبورصة المصرية 100 - لدعم أسعار الأصول وسط تقلبات السوق غير المنضبطة.

- تخصيص 10 مليارات جنيه لشراء أصول غير مالية لتعزيز الإنفاق الحكومي.

- تكثيف الشمول المالي وتوعية الشركات الصغيرة والمتوسطة والتجار بالخدمات المصرفية الرقمية.

وكانت حزمة التحفيز التي يقدمها البنك المركزي المصري بعيدة المدى من حيث الإجراءات وكذلك العمق حيث تم نشر عدد من برامج الإغاثة والقروض المدعومة الخاصة بالقطاعات.

وجدير بالذكر أن السيولة في النظام المصرفي ليست في خطر ، حيث تزيد الودائع عن 4 تريليونات جنيه مصري (380 مليار دولار أمريكي) وتتجاوز نسبة القروض إلى الودائع 40٪ ومع ذلك.

◄ الخدمات المصرفية للشركات

تلعب الخدمات المصرفية للشركات دورًا رئيسيًا في دعم نمو الأعمال والصناعة والتجارة خاصة في أوقات الصدمات الاقتصادية ويمثل القطاع الخاص في مصر 70٪ من الناتج المحلي الإجمالي السنوي والتوظيف ، مما يجعله عنصرًا أساسيًا في التخفيف من الآثار الاقتصادية لـ COVID-19.

وأثر الوباء على أداء البنوك التجارية من عدة اتجاهات ، فعلى جانب الطلب ، أدت اضطرابات سلسلة التوريد العالمية وتباطؤ التجارة العالمية وأرباح الشركات المعدلة إلى خفض طلب القطاع الخاص على النفقات الرأسمالية كما يؤثر إغلاق العديد من الصناعات في جميع أنحاء العالم وتقلص حجم التجارة سلبًا على نشاط التمويل التجاري وتنفيذ المعاملات عبر الحدود.

وقبل الوباء كانت الشركات خارج سوق الائتمان في مصر بسبب ميل البنوك إلى السندات الحكومية بالإضافة إلى بيئة أسعار الفائدة المرتفعة التي كان البنك المركزي المصري يحتفظ بها للحد من الآثار التضخمية لتعويم الجنيه وبدأ التيسير النقدي الإضافي في الربع الأول من عام 2018 حيث بدأت ضغوط الأسعار تتراجع نحو 18 شهرًا بعد التعويم.

وخلال عام 2019 ، تم خفض أسعار الفائدة بما مجموعه 450 نقطة أساس - مما جعلها أعلى بمقدار 50 نقطة أساس من مستويات ما قبل التعويم ، والتي ادعى المستثمرون أنها لا تزال تمنع النفقات الرأسمالية.

وأدى الخفض الطارئ في منتصف مارس 2020 إلى انخفاض أسعار الفائدة إلى واحدة من أدنى مستوياتها منذ يونيو 2011 ، عندما بلغ سعر الفائدة على الإيداع والإقراض لليلة واحدة 8.25٪ و 9.25٪ على التوالي ولكن بالنظر إلى حالة عدم اليقين المستمرة وتعطيل النشاط التجاري ، فقد لا يؤدي ذلك إلى زيادة نسبية في الأعمال التجارية للبنوك.

بالتناوب ، قدمت البنوك 69 مليار جنيه مصري (4.3 مليار دولار أمريكي) من مبادرة القروض المدعومة من البنك المركزي المصري البالغة 100 مليار جنيه مصري (6.3 مليار دولار أمريكي) للقطاعات الصناعية اعتبارًا من يونيو 2020.

وتم إطلاق المبادرة في ديسمبر 2019 للمصانع متوسطة الحجم ، ولكن تم توسيعها في أبريل 2020 في ظل انتشار فيروس كورونا لتشمل الشركات المصنعة بجميع الأحجام وتمكنت أكثر من 4000 شركة من قطاعات الأغذية والمشروبات والطباعة والتغليف والحديد والصلب والزراعة من الوصول إلى خطوط ائتمان بسعر فائدة مخفض بنسبة 8٪.

◄ الخدمات المصرفية للأفراد

حدثت تاثيرات متباينة لأزمة فيروس كورونا COVID-19 على سوق الخدمات المصرفية للأفراد فكانت هناك حزمة تحفيزات قدمها البنك المركزي المصري للافراد والأسر لزيادة الإنفاق ، واستخدام المدخرات المتوقفة والوصول إلى التسهيلات المصرفية لمساعدتهم على التعامل مع الخسائر المحتملة في الوظائف ، وتباطؤ المبيعات وانخفاض الأرباح خاصة بالنسبة للمؤسسات متناهية الصغر والصغيرة والمتوسطة ، والتي قد لا تكون مسجلة تجاريًا.

وللقيام بذلك ، قام البنك المركزي بتأجيل سداد القروض ، ومدد مستحقات بطاقات الائتمان ، وتخفيف قيود رأس المال للعملاء ولتحفيز الإنفاق أيضًا ، رفع البنك المركزي في الأصل سقف حدود السحب اليومي من 8000 جنيه إلى 30 ألف جنيه.

◄ التحول الرقمي والشمول المالي

تغيرت أنماط سلوك المستهلك خلال أزمة كورونا حيث أدت قواعد التباعد الاجتماعي إلى زيادة الطلب على الخدمات المصرفية الرقمية في جميع أنحاء مصر وعززت المؤسسات ، بما في ذلك البنك العربي الأفريقي الدولي والبنك التجاري الدولي CIB وبنك مصر والبنك الأهلي المصري وبنك لبنان والمهجر ، قدرات خدماتها الإلكترونية منذ مارس.

وشملت هذه التطورات تسهيل زيادة استخدام الخدمات المصرفية عبر الإنترنت والتحويلات المصرفية عبر الهاتف المحمول والمحافظ الإلكترونية للمدفوعات بدون تلامس.

وأدت إجراءات احتواء الفيروسات وخدمة العملاء المحدودة داخل الفروع إلى الضغط على الخدمات المصرفية الرقمية والبنية التحتية في مصر حيث تشهد الخدمات المصرفية عبر الهاتف وعبر الإنترنت والهاتف المحمول زيادات ملحوظة في حركة المرور.

ولا تزال البنية التحتية الرقمية متناثرة نسبيًا في مصر وكان هناك 13331 جهاز صراف آلي تخدم أكثر من 33.6 مليون بطاقة خصم و 3.4 مليون بطاقة ائتمان حتى نهاية عام 2019 ،مما يدل على معدل انتشار أقل من 15٪.

واعتبارًا من نوفمبر 2019 ، قدم 31 بنكًا من أصل 38 بنكًا خدمات رقمية للعملاء ، لكن 15 منها فقط لديها خدمات مصرفية عبر الهاتف المحمول.

ويحث البنك المركزي البنوك على التكيف مع الظروف المتغيرة وتقديم خدماتها بكفاءة من خلال القنوات الرقمية لضمان الحد الأدنى من الاضطرابات.

وأعاد عدد من البنوك إطلاق تطبيقات المحفظة والخدمات اللاتلامسية في أجهزة الصراف الآلي ، بما في ذلك بنك بلوم مصر ، وسوسيتيه العربي الدولي للبنك (SAIB) ، وبنك الإمارات دبي الوطني ، وبنك مصر والبنك الأهلي المصري المملوكين للدولة.

وأفاد البنك الأهلي المصري أنه بين مارس ومايو 2020 ، انضم 96000 عميل إضافي إلى خدماته المصرفية عبر الإنترنت وأجروا 373000 معاملة ، بينما بدأ 6000 عميل جديد في استخدام خدمات المحفظة الإلكترونية الخاصة به وأجروا 196000 معاملة بقيمة 200 مليون جنيه.

وفي يونيو الماضي أعلن البنك المركزي أنه يساعد البنوك في طرح 6500 جهاز صراف آلي إضافي في جميع أنحاء مصر على مدار العام كجزء من خطة أوسع لإضافة 20 ألف جهاز على مستوى البلاد.

كما يمول البنك المركزي المصري شراء وتوزيع 100000 جهاز جديد لنقاط البيع (POS) طوال عام 2020 لتوسيع المدفوعات الإلكترونية.

وكحافز لتنمية المعروض من نقاط البيع ، سيتم منح البنوك مكافأة بنسبة 0.5٪ من قيمة إجمالي المعاملات التي تتم معالجتها عبر أجهزتها لمدة ثلاثة أشهر.

ويتطلع البنك المركزي المصري أيضًا إلى زيادة المدفوعات بدون تلامس من خلال رموز الاستجابة السريعة ، خاصة بعد فيروس كورونا لتجنب انتشار العدوى وستعمل البنية التحتية الرقمية المحسنة أيضًا على زيادة عدد البنوك في مصر وتحسين الشمول المالي.

وتتمثل بعض الإجراءات الأخرى في الآتي:

- استمرار عمل مراكز الاتصال بالبنوك للرد على استفسارات العملاء

- التغذية الفورية لأجهزة الصراف الآلي وإجراء الصيانة الدورية

- التواصل مع شركات تحويل الأموال لضمان استمرارية العمل

- الإضافة إلى الحفاظ على ودائع العملاء لتكوين احتياطيات كبيرة من الأوراق النقدية

- العمل على استبدال السحوبات النقدية بمبالغ كبيرة بالتحويلات أو الشيكات البنكية

- إعفاء العملاء من الرسوم المصرفية وإلغاء الرسوم والعمولات المطبقة على نقاط البيع وأجهزة الصراف الآلي والمحافظ الإلكترونية

- زيادة الحدود اليومية للتعامل مع بطاقات الخصم والائتمان

- حث العملاء على إجراء المعاملات المصرفية عبر القنوات الإلكترونية والبطاقات بدلاً من المعاملات النقدية

◄ تعزيز الرعاية الصحية الشاملة وتغطية شبكة الأمان الاجتماعي

أطلق الحكومة ممثلة في وزارة المالية ووزارة التضامن الاجتماعي وبالتعاون مع البنك المركزي المصري العديد من المبادرات التي كان هدفها تعزيز شبكة الأمان لحماية المواطنين وتمثل ذلك في الآتي:

- دعم المواطنين الأكثر ضعفًا اقتصاديًا

- تقديم المزيد من المساعدة الطبية

- تقديم المساعدات المالية للوظائف منخفضة الدخل

- دعم المجالات المتأثرة بشدة

- دعم الرواتب

- تعزيز إعانات الأطفال ومزايا الضمان الاجتماعي في حالة المرض أو تسريح العمال أو البطالة.

وجدير بالذكر أنه بدأت مصر في تنفيذ قانون الرعاية الصحية الشامل في يوليو 2019 ، والذي سيوفر تدريجيًا تغطية رعاية صحية على مستوى البلاد بحلول عام 2032 ويضع القانون الأساس لزيادة تغطية شبكة الأمان مع انخفاض النفقات الشخصية على الرعاية الصحية وحصول المواطنين على الخدمات الطبية الكافية.

◄ قطاع السياحة

بالتعاون مع البنك المركزي المصري تحركت الحكومة بالفعل لدعم قطاع السياحة الذي يوظف حوالي 3 ملايين عامل ، بمبادرة تمويل بقيمة 50 مليار جنيه تشمل برامج تخفيف الديون والقروض المدعومة (بفائدة 8٪) لشركات السياحة والفنادق المتعثرة مالياً.

كما تم تأجيل تسويات الضرائب العقارية لشركات السياحة والفنادق إلى يونيو 2020 وقد منح مرسوم رئاسي في 6 أبريل الصناعة إجازة ضريبية كاملة حتى سبتمبر 2020 ، وتطلب وزارة الآثار والسياحة تمويلًا طارئًا للمساعدة في تغطية رواتب القطاع على المدى القريب لمنع التسريح الجماعي للعمال كما تم منح المطاعم والمحلات التجارية في المواقع السياحية التي تسيطر عليها الدولة إجازة إيجار حتى يمر الوباء.

◄ قطاع العقارات والمقاولات

فضلا عن التسهيلات في الإقراض وتأجيل سداد القروض وبالتعاون مع البنك المركزي المصري تعهدت وزارة الإسكان والمرافق والمجتمعات العمرانية بصرف 3.8 مليار جنيه متأخرات للمقاولين لتسريع جداول البناء وتحديداً في المشروعات القومية وتم منح المقاولين تمديدات ستة أشهر لإنهاء البناء في المشاريع الحكومية.

وقرر البنك المركزي المصري إشراك قطاع المقاولات في مبادرة بقيمة 100 مليار جنيه ، من خلال تقديم قروض بفائدة متناقصة بنسبة 8٪ ، بهدف دعم قطاع الصناعات التحويلية.

وقال البنك المركزي ، في بيان ، إن القرار يأتي في إطار جهود دعم القطاعات الحيوية للاقتصاد ضد الآثار القاسية لأزمة جائحة كوفيد -19.

وأضاف البنك المركزي أن قطاع المقاولات محرك رئيسي لأنشطة التصنيع والخدمات ويشارك قطاعًا واسعًا من القوى العاملة في السوق المصري بإيرادات سنوية تبلغ 50 مليون جنيه.

◄ الشركات الصغيرة والمتوسطة

تلعب الشركات الصغيرة والمتوسطة دورًا مهمًا في الاقتصاد المصري ومع ذلك ، فكانت بعض الشركات الأكثر عرضة لتأثيرات جائحة Covid-19.

تقديراً لذلك ، حصل بنك قطر الوطني الأهلي QNB Alahli ، ثاني أكبر بنك خاص في مصر ، يوم 12 مايو الماضي على مساعدات مالية بقيمة 100 مليون دولار من البنك الأوروبي للإنشاء والتعمير (EBRD) ، والتي سيتم إقراضها للشركات الأكثر تضرراً من جائحة كوفيد -19، ولا سيما الشركات الصغيرة والمتوسطة.

وكان هذا جزء من حزمة EBRD للتضامن مع فيروس كورونا ، والتي أصدرها البنك للعملاء الحاليين نتيجة للوباء.

كما زاد البنك الأوروبي لإعادة الإعمار والتنمية حد التمويل التجاري الحالي لـ QNB Alahi بمقدار 100 مليون دولار إلى 250 مليون دولار في إطار برنامج تيسير التجارة ، والذي سيساعد على امتصاص الطلب المتزايد على معاملات الاستيراد والتصدير.

وفي 12 مايو أيضًا ، تم الإعلان عن توقيع بنك الاستثمار الأوروبي وبنك القاهرة اتفاقية تمويل بقيمة 100 مليون دولار أمريكي تهدف إلى تعزيز القدرة التنافسية في الشركات الصغيرة والمتوسطة عبر قطاعات التصنيع والخدمات المختلفة ، بهدف الحفاظ على 4000 وظيفة في 100 شركة.

على نطاق أوسع ، قبل الوباء ، جعل البنك المركزي المصري توسيع الإقراض للشركات الصغيرة والمتوسطة أولوية ، حيث أعلن عن تدابير اعتبارًا من يونيو 2016 حدت من أسعار الفائدة للشركات الصغيرة والمتوسطة عند 5٪ و 12٪ على التوالي ، وحددت 20٪ هدفًا لها. حصة قروض المشاريع الصغيرة والمتوسطة في محافظ إقراض البنوك بحلول عام 2020.

وحتى الآن ، تلقت الشركات الصغيرة والمتوسطة 160 مليار جنيه مصري (10.1 مليار دولار) في إطار المبادرة ، التي تم تجديدها لمدة أربع سنوات أخرى في يناير.

◄ قطاع الصناعة

بالتعاون مع البنك المركزي المصري وفي 21 مارس 2020، أعلن مجلس الوزراء أنه سيخفض أسعار الغاز الطبيعي لقطاع التصنيع وتوفير مليار جنيه للمصدرين.

وتضمنت القرارات تخفيض أسعار الغاز الطبيعي إلى 4.5 دولار لكل مليون وحدة حرارية بريطانية للصناعة ، وخفض أسعار الكهرباء بمقدار عشرة قروش للصناعات الثقيلة ومتوسطة الاستخدام والإبقاء على أسعار الكهرباء للقطاعات الأخرى دون تغيير خلال السنوات الثلاث إلى الخمس المقبلة.

كما يتم تأجيل ضريبة الأملاك المستحقة على المصانع والمؤسسات السياحية لمدة ثلاثة أشهر على أن يتم سدادها بعد تلك الفترة على أقساط شهرية لمدة ستة أشهر.

بالنسبة للمصدرين ، تم تخصيص 100 مليار جنيه لشهري مارس وأبريل لسداد المتأخرات على المصدرين المنضمين لمبادرة الاستثمار التي أعلنت عنها الحكومة في أكتوبر 2019.

في ضوء هذه المبادرة ، تم توقيع اتفاقيات تسوية مع 77 مؤسسة تصدير وصرف 10٪ من استحقاقات التصدير للمرة الثالثة خلال عام 2020 لتحفيز الاستثمار وتعزيز التصنيع الوطني لزيادة الإنتاج وتوسيع الصادرات وتعزيز النمو المستدام وتعزيز وقال معيط "هيكل الاقتصاد الوطني لتحقيق مستويات معيشية أفضل وجودة خدمات أفضل".

◄ البورصة وتداول الأسهم

تضمنت إجراءات الحكومة بالتعاون مع البنك المركزي المصري حزمة تحفيزية لسوق الأوراق المالية في مصر ، بما في ذلك خفض ضريبة الدمغة للمستثمرين الأجانب من 1.5 جنيه إلى 1.25 جنيه لكل 1000 جنيه والمستثمرين المحليين من 1.5 جنيه إلى 0.50 جنيه لكل 1000 جنيه ، حتى تطبيق ضريبة أرباح رأس المال. في عام 2022.

كما تم إعفاء معاملات الأسهم الفورية من رسوم الدمغة لتعزيز التداول ، وأعفى المستثمرين الأجانب من ضريبة أرباح رأس المال وأجل تنفيذها على المستثمرين المحليين حتى يناير 2022 وتم تخفيض الضريبة على توزيعات الأرباح من قبل الشركات المدرجة إلى النصف إلى 5٪.

وبعد ذلك ، خصص البنك الأهلي المصري وبنك القاهرة 3 مليارات جنيه لدعم البورصة بعد تدهور الأداء على خلفية تفشي فيروس كورونا فضلا عن توجيه من الرئيس عبدالفتاح السيسي للبنك المركزي المصري في 22 مارس الماضي لاستثمار 20 مليار جنيه في البورصة.

◄ السياسة النقدية

- خفض سعر الفائدة بنسبة 3

- الحث على استخدام المدفوعات الرقمية بدلا من النقود الورقية

- تأجيل مدفوعات الائتمان لمدة 6 أشهر

- تسهيل إجراءات القروض الاستهلاكية

- استبعاد التسهيلات الائتمانية الجديدة المطبقة بعد 16 مارس

- زيادة الحد الأقصى للمدفوعات الإلكترونية عبر الهواتف المحمولة إلى 30 ألف جنيه في اليوم و 100 ألف جنيه شهريًا للأفراد ، و40 ألف جنيه في اليوم و 200 ألف جنيه في الأسبوع للشركات.

- توجيهات من "المركزي" للبنوك بإتاحة الحسابات على الإنترنت للعملاء ليمكن الوصول إليها من خلال الهواتف المحمولة باستخدام البيانات المسجلة للعملاء.

- زيادة عدد وحدات النقد الإلكتروني لكل بنك إلى 500 ألف جنيه مما يسمح بمعاملات الحساب من داخل نفس البنك أو من بنك لآخر.

- إصدار بطاقات مصرفية مجانية مسبقة الدفع للمواطنين لمدة 6 أشهر ورفع سقفها من 300 جنيه إلى 600 جنيه دون الحاجة إلى إدخال كلمة مرور.

◄ الدخل والأجور والمعاشات

أعلن وزير المالية محمد معيط أنه بالتعاون مع البنك المركزي المصري فخلال السنة المالية 2020-2021 ستشهد زيادة في سقف الإعفاء الضريبي من 8 آلاف جنيه إلى 15 ألف جنيه بالإضافة إلى رفع سقف الإعفاء الشخصي إلى 24 ألف جنيه.

وأضاف أنه سيتم تطبيق شريحة ضريبية جديدة بنسبة 2.5٪ لمن يقل دخلهم عن 35 ألف جنيه سنويًا.

علاوة على ذلك ، سيتم منح موظفي الدولة الخاضعين لقانون الخدمة المدنية 7 بالمائة من رواتبهم الأساسية كزيادة في الراتب اعتبارًا من 30 يونيو ، بحد أدنى 75 جنيهًا شهريًا ولا يوجد حد أقصى ، بينما سيتم منح الموظفين غير المشمولين بالقانون وقال معيط إن الحصول على زيادة بنسبة 12٪ بنفس الشروط.

وبتنفيذ توجيهات السيسي بشأن أصحاب المعاشات ومكافآتهم المتأخرة ، تتحمل الخزانة تكلفة المكافآت الخمس التي ستدفع لأصحاب المعاشات بقيمة 35 مليار جنيه للعام الحالي و 7 مليارات جنيه سنويًا خلال السنوات القادمة.

ووفقا لبيان "المالية" فسيتم إعادة توطين معاشات التقاعد المرنة ، بإضافة 80٪ من المكافآت الخاصة غير المدرجة في الأجر الأساسي للمتقاعدين الذين انتهت خدمتهم بين 1 يوليو 2006 و 30 يونيو 2016.

وأوضح أن قرار رئيس الجمهورية بتمديد وقف ضريبة الأراضي الزراعية لمدة عامين كان جزءًا من تحركات لتعزيز ركائز الحماية الاجتماعية وتخفيف الآثار السلبية لـ COVID-19 على المواطنين.

◄ العمالة غير المنتظمة

في 12 مارس ، وجه الرئيس السيسي الحكومة لتكثيف الجهود لدعم القوى العاملة غير النظامية والفئات الأكثر احتياجًا وبالتعاون مع وزارة المالية والبنك المركزي المصري صرفت وزارة القوى العاملة منحة استثنائية لنحو 120 ألف عامل غير منتظم متضررين من أزمة فيروس كورونا المستجد (كوفيد -19) ، بقيمة 500 جنيه لكل منهم.

كما تم تسجيل 100 ألف أسرة في برنامج الحماية الاجتماعية تكافل وكرامة ، وحثت جميع العمال غير النظاميين على تسجيل بياناتهم في قاعدة بيانات القوى العاملة غير النظامية لتلبية احتياجات هذه الفئة في المرحلة الحالية.

جدير بالذكر أنه أجرى البنك المركزي المصري إصلاحات مالية قوية منذ أوائل العقد الأول من القرن الحالي ، مما جعل النظام المصرفي في مصر واحدًا من أكثر الأنظمة ربحًا وسيولة وجدارة ائتمانية في منطقة الشرق الأوسط وشمال إفريقيا.

واليوم ، أصبح الاقتصاد المصري أكثر انفتاحًا من حيث التجارة وسلاسل التوريد والأسواق المالية والاستثمارات الأجنبية ، مما يجعل تأمين العملات الأجنبية أولوية ملحة للحفاظ على استقرار نظامها المالي وربحيتها وبالإضافة إلى إجراءات السياسة التي تم اتخاذها للحد من الدولرة والحفاظ على العملة الصعبة في النظام المصرفي ، فقد مدد البنك المركزي آجال استحقاق الالتزامات المستحقة للمساعدة في إبطاء التدفقات الخارجة للعملات الأجنبية ودعم الاحتياطيات.

البنك المركزي المصري

وفي مايو الماضي قام البنك المركزي المصري ببيع أذون الخزانة المقومة بالدولار الأمريكي لمدة عام واحد ، والتي تجاوزت الاكتتاب 1.3 مرة وجذبت 975.4 مليون دولار أمريكي من المستثمرين المحليين والأجانب وفي الشهر نفسه ، أغلقت الحكومة أكبر 5 مليارات يورو على الإطلاق لتغطية نقص الإيرادات الناجم عن الوباء وقد تجاوز الإصدار 4.4 ضعف الاكتتاب من قبل المستثمرين في آسيا وأفريقيا وأمريكا الشمالية وأوروبا والشرق الأوسط.

ويشير الارتفاع إلى أن السيولة النقدية بالعملة الأجنبية قد تظل ضمن الحدود المعقولة ، مما يترك للمقرضين التجاريين ما يكفي من العازلة لمواصلة دعم الاقتصاد.

اقرأ أيضا..